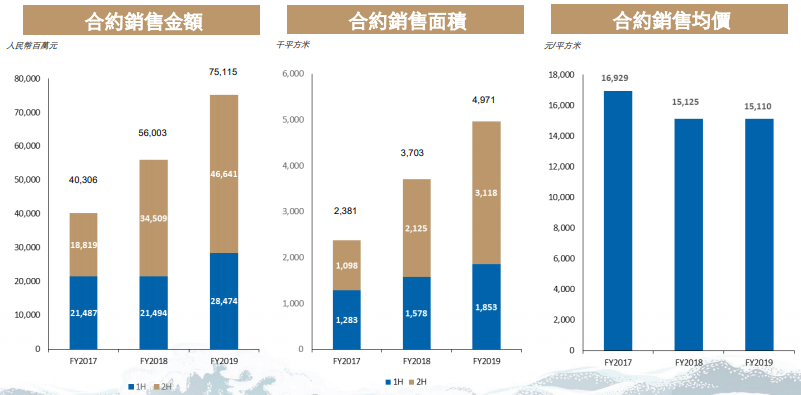

公布截止2019年12月31日止全年综合业绩。得益于聚焦一、二线城市持续深耕的前瞻性布局,禹洲2019年提前一个月实现原定合约销售目标人民币670亿元,最终全年实现人民币751.15亿元的销售额,实际完成率达112%,同比上升34.1%,累计合约销售面积497.1万平方米,同比上升34.3%,全年合约销售均价为人民币15,110元/平方米,销售金额创下历史新高,增速领先行业。

近几年,随着宏观调控政策陆续出台,融资渠道收紧,拿地门槛不断提高,市场竞争日益激烈,地产开发商在寻求多元化转型的过程中,也转而向内求索,通过精细化管理提升运营效率,为股东赢得利润,为企业发展赢得更大的腾挪空间。

禹洲积极顺应政策方向及行业发展趋势,凭借前瞻性布局和严谨的成本管控,在追求规模效益的同时,也重视规模、平衡利润和负债的宗旨,在行业利润承压的大背景下依然取得了良好的业绩。

上市十年持续高派息 禹洲地产慷慨指数行业前五

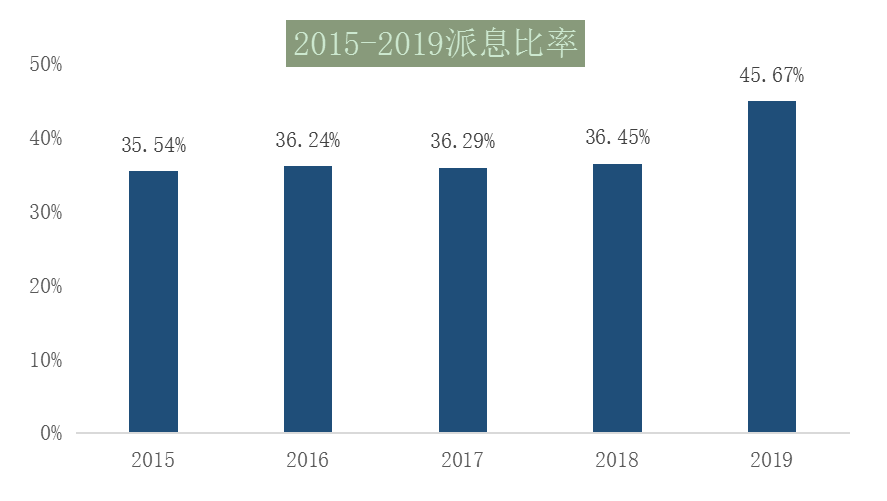

禹洲始终坚持持续高比例派息

禹洲在收入利润稳定快速增长的同时,也一直保持自身高派息特色,持续与股东慷慨共享丰硕的业绩成果。董事会宣布拟派发第二次中期股息每股21港仙及上市十周年第二次特别中期股息每股4港仙,连同已支付中期股息每股12港仙及特别中期股息每股3港仙,全年合计派息达每股40港仙。

根据乐居财经《2019内房股分红排行榜》,禹洲地产以9.32%的股息率和52.10%的派息率稳居行业前五,再次加深了市场对其“现金奶牛”的行业认知。

资本市场一贯高度认可禹洲的表现,于2020年2月17日,公司获恒生指数公司纳入恒生中国高息股率指数,且在获纳入的8家地产建筑业类中比重最高,占比约为3.09%,彰显了资本市场对于集团长期致力于将发展成果与股东分享行动力的肯定。

上市十年,集团累计派息已远超2009年上市发行价格,回馈股东诚意十足。

手持现金稳健经营,后疫情时期春天可期

受新冠疫情影响,房企运营中最为重要的营销和项目施工两个模块被按停,这对于房地产项目运营的影响是重大的。房产作为大宗交易,消费者更倾向于前往售楼处现场感受和咨询再做购买决定,线上售楼成交数量有限。线下售楼处疫情期关闭,地产行业一季度销售普遍出现下滑。

行业极端时刻,现金为王,充沛的现金流是支撑企业度过疫情迎来春天的最关键指标。

截止到2019年年底,禹洲手持现金人民币355亿,按年增长约21%,总有息负债为人民币544亿元,低于2019年中期水平,债务控制合理。且现金比总有息负债中一年内到期短期债务超2倍,偿债能力充足。

禹洲在现金流管理上追求营收与支出平衡,连续多年负债比维持在60-80%区间。从整体考量,禹洲整个融资渠道还有现金水平、长短债、净负债率一揽子都会管控。禹洲会严控融资成本,与同规模的企业来比,也希望维持较低水平。

据克而瑞研究,禹洲地产销售覆盖比率达10倍以上。若考虑通过销售回款既偿还短期债务又支付全额拿地款,禹洲地产以销售回款偿还短期债务之后,剩余金额仍能覆盖已发生的土地款且覆盖比率皆在1以上。

流动性充沛降低还债压力,实力硬核斩获行业大奖

3月16日,禹洲地产凭借优异表现,在观点地产机构主办的“2020中国房地产卓越100榜颁奖盛典”上斩获6项行业大奖。其中,禹洲地产在“2020中国上市房企偿债能力TOP10”中名列行业第8,与中海、金地等财务治理策略审慎稳健的老牌房企同登榜单。

观点指数采用现金短债比来衡量企业是否有充足现金应对企业短期债务,同时根据速动比率考察企业是否有充足流动性;企业未必需要保留超过短期债务的现金,但是更多的现金,势必降低还债的压力。

根据测算数据,2019 年,禹洲地产全年销售额达 751.15 亿元,总货值超 2500 亿元。财务方面,禹洲地产EBITDA/ 总负债比值 6.1%,超过 72% 的候选房企。速动比率预计为 0.74,超过 78% 的候选房企。

快速的业绩增长缓解了偿还利息的压力,也将增强偿还债务的能力。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。