张家港总行位于全国三大县市之一的张家港市,是全国首家由农村信用社改制设立的股份制商业银行作为区域性农村商业银行,该行以服务三农和县域经济,中小企业,城乡居民为市场定位,建立了以公司金融,普惠金融,网络金融,金融市场业务四大板块为主体的产品服务体系自2007年以来,该行启动了跨区域发展战略截至目前,省内外共有103家分支机构,其中苏州,无锡,南通3家,其他地方17家同时,分别在山东省寿光市和江苏省东海县设立两家控股村镇银行,并入股兴化,太仓,泰兴,昆山,休宁,长春6家农商行

深耕区域溯本溯源,业务规模稳步增长。

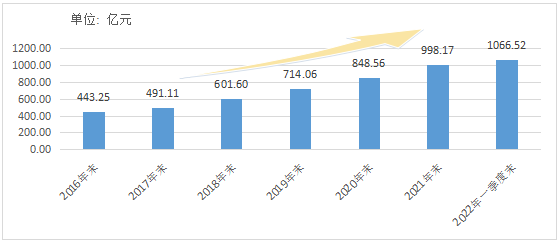

作为张家港唯一一家本地法人银行,该行具有强大的地缘和人脉优势,拥有广泛而坚实的客户基础,具备熟悉和渗透当地市场的基础根据上市以来该行年报数据披露,2016—2021年信贷规模复合增长率达到17.63%2021年年报数据显示,该行信贷规模为998.17亿,是上市初期的两倍截至2022年一季度末,本行总资产1752.62亿元,较年初增长6.49%,存款总额1285.37亿元,较年初增加74.07亿元,增长6.11%,贷款余额1066.52亿元,较年初增加68.35亿元,增长6.85%,实现了业务扩张

2017年以来,张家港银行提出零售转型战略,明确赋能实体,惠民生原则,以人人文化和转型创新为支撑,明确公司,零售,金融市场,网络金融四轮驱动业务发展模式,以小微企业两小为突破口,以点带面发展普惠金融业务伴随着零售转型战略的实施,根据数据披露,2016年至2021年,该行个人贷款年均复合增长40%截至2021年末,个人贷款占比提升至44.42%,提升25.53个百分点,普惠金融转型发展效应持续显现

受益于良好的期初准备金,该行贷款在2022年第一季度快速增长,为公众做出了重大贡献2022年一季报数据显示,该行实现营业收入11.99亿元,同比增长11.80%,其中一季度末非利息收入2.65亿元,同比增长39%,中间业务收入0.35亿元,同比增长360%,投资收益2.2亿元,同比增长42%归母净利润4.33亿元,同比增长29.74%

风险管理稳健审慎,资产质量持续优化。

本行所处的区域经济环境和信用环境良好一直以来,秉承做小做散的战略定位,服务三农通过稳健有效的风险控制,资产质量逐年提升根据该行披露的年报数据,该行资产质量持续改善2022年一季度末,不良贷款率较2016年末下降1.02个百分点,拨备覆盖率较上市之初上升301.97个百分点在资产质量持续夯实的同时,抗风险能力大幅提升

加大金融科技投入,促进业务发展。

在2021年年度报告说明会上,董事长表示,管理层高度重视信息科技发展,在满足全行成本和收入总体目标的前提下,逐年加大科技投入,并在全行战略转型规划下单独制定了三年信息科技规划最近几年来,该行持续探索科技赋能转型之路,成为国内首家在核心系统中采用分布式数据库的商业银行在框架改造上,采用平稳过渡,逐步推进的模式,构建多套分布式数据库应用,不断提升性能,优化稳定性,在传统框架基础上综合降低成本75%以上在这个基础框架上搭建了基于微服务框架的统一开发平台,复用了很多后端基础服务在数字化转型过程中,降低基础设施,基础运营等软硬件成本,加强预算控制,实现降本增效

履行社会责任和未来展望

张家港银行披露的《2021年度可持续发展报告》显示,该行将始终坚持中国农村金融先锋的愿景,肩负让普惠金融触手可及的使命,坚持支农支小,服务实体经济民生的经营定位,继续深化普惠金融,推动公司业务特色化发展,加快数字化转型,不断提升员工幸福指数,坚守社会责任,进一步提升市场影响力,努力打造高质量发展的标杆银行该行表示,在深化零售转型方面,将通过打造场景一体化,流程在线化,体验卓越的优秀零售金融产品和服务,努力打造多场景,信誉良好的新零售银行到新的三年战略规划结束时,大零售贷款占比将进一步提升,凸显服务小微业务的主银行和服务民生的贴心银行的品牌形象在公司转型和特色方面,以新信用体系建设为契机,打造资产池平台,强化对公司客户的综合服务能力,逐步构建交易银行生态,做优质大中型企业的参与者,加快探索绿色金融机制,助力地方经济转型升级

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。