近4亿元买入的资产拟以约0.3折即1252万元出让,田中精机在发布资产出售公告1日后于30日收到深交所关注函。深交所要求田中精机就交易价格是否公允,是否存在向关联方输送利益等情况作出说明。

3月29日,田中精机披露的《关于控股子公司失去控制的公告》《关于签订相关资产出售框架协议暨关联交易的公告》等公告显示,公司已失去对控股子公司远洋翔瑞及其全资子公司沃尔夫的控制,自2019年11月起不再将远洋翔瑞及沃尔夫纳入公司合并报表范围,同时公司与公司股东竹田享司、钱承林、竹田周司、藤野康成签订股权转让框架协议,拟向以上四人出售远洋翔瑞55%的股权,交易价格为1251.93万元。

关注函显示,2016年11月8日,田中精机以现金3.91亿元收购远洋翔瑞55%股权。

深交所要求田中精机就收购完成后至今,公司采取的整合措施以及具体整合效果;自收购以来对远洋翔瑞及沃尔夫采取的内部控制措施,内部控制是否有效、是否存在重大缺陷,以及日常生产销售、财务、人力资源等业务活动实施控制等作出说明。

深交所还要求田中精机说明前期未披露远洋翔瑞及沃尔夫存在失控风险和接管工作受阻的原因,相关信息披露是否真实、准确、完整、及时,是否存在重大遗漏、误导性陈述和虚假记载。

实际上,在此次计划出售之前,田中精机曾筹划过出售远洋翔瑞55%股权,但未能如愿。

2019年5月16日,田中精机与龚伦勇及彭君签署协议,拟将远洋翔瑞55%股权和业绩补偿款债权(2.13亿元)以合计3.91亿元出售,该交易事项于2019年7月终止。

2019年10月22日,田中精机再次与龚伦勇及彭君签署协议,拟将远洋翔瑞55%股权以8000万元出售。但筹划两个月后,田中精机于当年12月27日发布终止重大资产重组事项的公告称,未能与龚伦勇就交易方案中远洋翔瑞历史上的业绩补偿等核心条款达成一致,决定终止资产重组。

对此,深交所要求田中精机对本次出售价格与前述交易价格差异较大的原因,交易价格是否公允、定价依据是否合理,本次出售是否损害上市公司及中小投资者权益,是否存在向关联方输送利益的情形等作出说明。

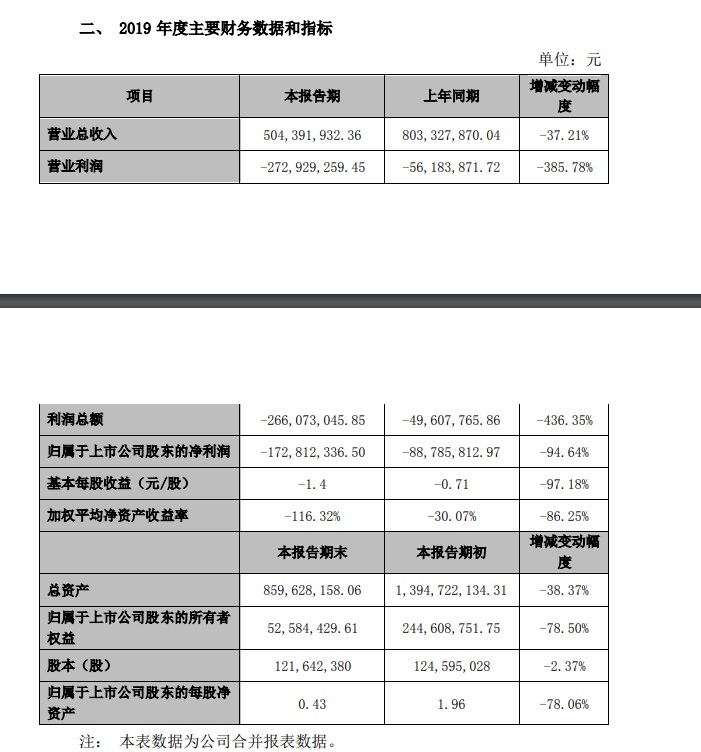

田中精机2019年度业绩快报截图

2月28日,田中精机发布的2019年度业绩快报公告显示,报告期内公司实现营收5.04亿元,同比减少37.21%;归属于上市公司股东的净利润为亏损1.73亿元,同比减少94.64%。对于公司业绩亏损,田中精机解释称主要原因是计提资产减值准备和交易性金融资产公允价值变动所致。

二级市场方面,田中精机30日收涨2.96%,报收于17.37元/股。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。