2018年3月,老板电器(行情002508,诊股)(002508.SZ)股价登顶后,股价开始一路下滑,市值从大概500亿一路跌到250亿,直接腰斩。这是不是跌出了"黄金坑"呢?

1

过往上涨逻辑(2010-2016年)

老板电器专注于厨房电器产品的研发、生产、销售和综合服务的拓建,产品包括吸油烟机、燃气灶、消毒柜、蒸箱、烤箱、洗碗机、净水器、微波炉、集成灶、净化水槽等家用厨房电器解决方案。它于2011年上市。

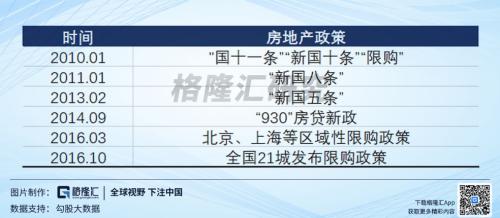

厨电和房地产业息息相关。它的需求多产生于房子装修后的家电购置环节,而且绝大部分来源于新增需求,而非普通置换。在2010-2016年,房地产调控政策陆续出台,致使行业回落,最典型的是2011年和2014年。以2014年为例,全国商品房销售面积同比下降7.6%,商品住宅销售面积下降9.1%。房地产行业的变化给厨电行业带来消极影响。但老板电器的业绩却依然表现出色,股价一骑绝尘。

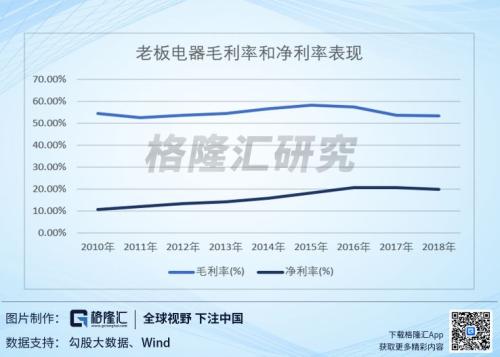

2010-2016年,其营收从12.32亿提升至58亿元,年化复合增速29%;扣非后归母净利润从1.3亿元增长至11.5亿元,年化复合增速43%。业绩可以说十分辉煌。

老板电器的营收=销售数量*客单价,我们从量、价理解它过去的上升逻辑。

我国经济持续发展,人均可支配收入也不断提高,厨房装修预算占比也日渐升高。与此同时,25-35岁的年轻人首次置业,逐渐成为购房主力,他们更加追求个性化和高品质。厨电的装修属性强,消费频次低,更换周期大概在八年以上,但使用频次却很高。因此,大家更愿意花高价去买性能好、品牌好、高颜值的产品,减少未来更换拆卸的麻烦。

老板电器产品定位高端,和方太、西门子品牌形成第一梯队。恰好迎合市场消费趋势,在油烟机、燃气灶、消传统嵌入式厨房电器市场中零售量占比有了大幅提升,2010-2016 年,市场份额分别增长了13.62%、13.79%、17.5%。

价格方面,老板电器、方太定价最高,美的、海尔专注做性价比。2010~2016年,老板电器终端油烟机均价从2,700元/台左右提升到4,000元/台,年均提升7.2%。同时,公司加大销售投入,结合市场热点做宣传,广告费用率保持在9%以上,公司销售费用率长期高于同行。重金打广告下,品牌影响力变得更强。

之后,电商逐渐崛起,公司在保持KA渠道优势的基础上,拓展了专卖店、电商渠道,实现更好的消费者触达。电商渠道也让公司突破上述的地产下跌周期,电商收入占比从2012年的15%提升至2016年的36%,增速维持在50%以上,且这个渠道毛利率高达70%。

对于制造业来说,原材料对成本支出影响极大。在这段期间,冷轧板、热轧不锈钢卷等原材料价格处于下降周期。以冷轧板为例,其平均价格指数从2010年的5,740元/吨下降到3,430元/吨,下降幅度40%。原材料价格的下滑为毛利率提升给予了支撑。

公司产品也从 "平顶式+深罩式"向"近吸式+欧式"转化,产品升级带动均价上涨。从而实现量价起升,股价节节攀高。

2

探讨下跌原因 (2017~2018年)和增长潜力

2017-2018年,老板电器的增长放缓。收入同比增速分别为21.1%、5.8%,扣非后归母净利润同比增速分别为22.6%、-1.1%。投资者们开始怀疑是不是过去的投资逻辑发生变化了?

这段期间房地产成交出现强度较大的持续萎缩。从2016年末起,一线城市商品房销售面积出现负增长,并持续了一年半,其中多数月份同比在-30%以上。自12月起,二线城市商品房销售面积也出现负增长,同样持续1年半左右,多数年份同比达到-10%以上。

从需求看,原本主打的一二线市场,在经过持续提价后,这段期间的价格超过低线人群的购买力,给打入低线市场带来阻力。

同时,苏泊尔(行情002032,诊股)、九阳等传统小家电品牌进军大厨电,他们依靠在三四线城市本身的影响力和低成本优势,吞噬了部分市场份额。原材料价格上涨、电商业绩下滑等问题也随之而来。

一连串影响因素致使股价腰斩。

最新公布的2019年中报,营收35.27亿元,同比增0.88%,扣非后归母净利润同比上涨4.37%。老板电器的营收增速打破上市以来的最低记录。但未来的情况并没有太糟糕。中怡康零售监测报告显示,2019年H1,厨房电器主要品类吸油烟机、燃气灶、消毒柜零售额分别增长-5.9%、-4%、-17.7%,公司产品则增长-1.1%、-1.7%、8.7%,较好于行业。

2018 年我国每百户油烟机保有量仅为56台,远低于同样具备" 一户一台" 属性的冰箱及洗衣机产品,渗透率提升空间较大。今年,虽然厨电行业增速有所放缓,但规模仍在扩大,增长态势没有改变。

地产销售对厨电行业短期需求释放有一定影响,但不必太悲观。老板电器营收主体在一二线城市,2017-2018年持续承压,而今年货币持续宽松,即使房产调控继续趋严,压抑了两年的改善性需求应该会逐步释放。而三四线城市的住房需求长期不太乐观,但房产政策相对宽松,在货币宽松的背景下,需求有望提升。所以即使遭遇调控,销售增速会显示出一定韧性。

价格方面,不同厂家主要面对的消费群体不同,有一定价格分层,所以厨电行业发展的过程中没有发生过价格战,行业利润都非常可观。

原材料方面,从2018Q3开始,家电各主要原材料价格开始显著下降。2019年初-8月冷轧板、铝下探价格较 2018 年峰值降幅达 16%、30%。

3

结语

从500亿斩到250亿是因为之前市场估值过高,现在回归合理估值,目前对应PE 16倍。长期来看,老板电器的品牌优势明显,规模、技术处于行业领先。它在保持核心品类优势地位的同时,也大力推广蒸烤一体机、洗碗机等嵌入式新产品,它们有望成为新的业绩增长点。短期来看,未来房产销售逐渐回暖,将对厨电行业起到拉动作用,下半年或许会出现基本面拐点。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。