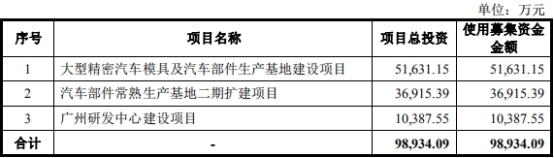

祥鑫科技股份有限公司(以下简称“祥鑫科技”)将于9月6日首发申请上会,公司此次拟在深交所发行股份不超过3768万股,保荐机构为国信证券。祥鑫科技此次拟募集资金9.89亿元,其中,5.16亿元用于大型精密汽车模具及汽车部件生产基地建设项目,3.69亿元用于汽车部件常熟生产基地二期扩建项目,1.04亿元用于广州研发中心建设项目。

祥鑫科技是从事精密冲压模具和金属结构研发、生产和销售的企业。上述信息可见,祥鑫科技此次募资近10亿元用于扩产,但据媒体报道,祥鑫科技募投项目市场萎缩。

据国际金融报报道,Wind显示,2017年模具制造行业的主营业务收入为2966.24亿元,同比上升了4.04%;而到了2018年,模具制造行业的主营业务收入为2718.68亿元,其行业增长速度不仅没增,反而同比下降了8.35%。

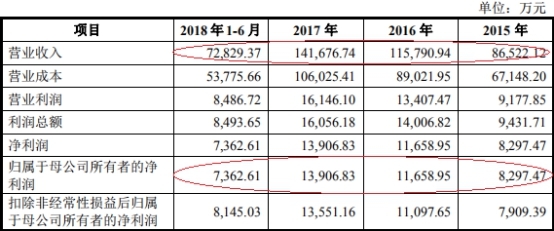

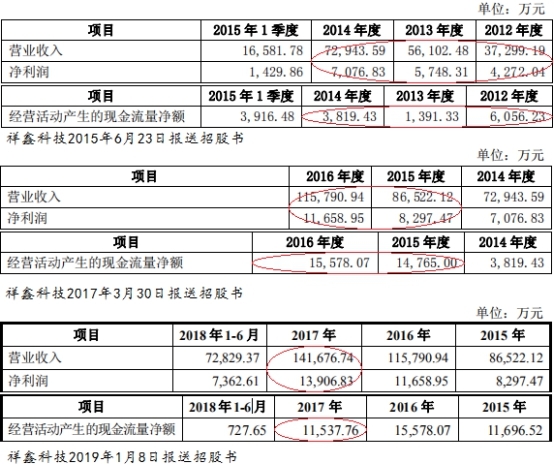

祥鑫科技业绩逆行业形势一路高歌。2014年至2018年1-6月营业收入分别为7.29亿元、8.65亿元、11.58亿元、14.17亿元、7.28亿元;归属于母公司所有者的净利润分别为7076.83万元、8297.47万元、1.17亿元、1.39亿元、7362.61万元;经营活动产生的现金流量净额分别为3819.43万元、1.48亿元、1.56亿元、1.15亿元、727.65万元。

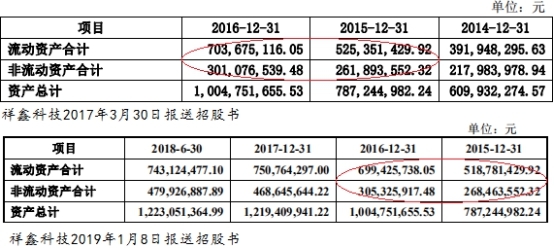

祥鑫科技2014年至2018年1-6月资产总额分别为6.10亿元、7.87亿元、10.05亿元、12.19亿元、12.23亿元。其中,流动资产合计为3.92亿元、5.19亿元、6.99亿元、7.51亿元、7.43亿元,非流动资产合计分别为2.18亿元、2.68亿元、3.05亿元、4.69亿元、4.80亿元。

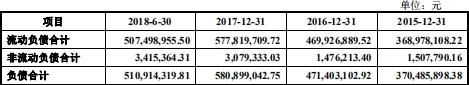

祥鑫科技2014年至2018年1-6月负债总额分别为2.31亿元、3.70亿元、4.71亿元、5.81亿元、5.11亿元。其中,流动负债合计分别为 2.29亿元、3.69亿元、4.70亿元、5.78亿元、5.07亿元;非流动负债合计分别为154.16万元、150.78万元、147.62万元、307.93万元、341.54万元。

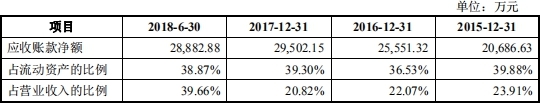

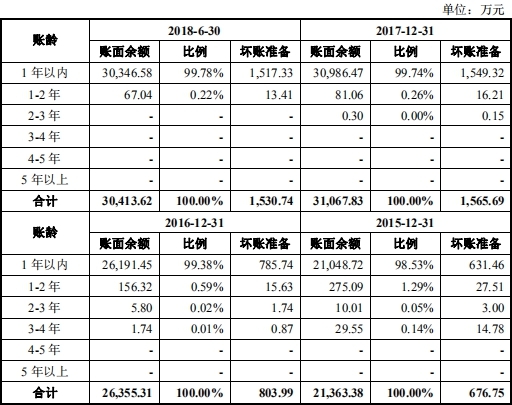

祥鑫科技2014年至2018年1-6月应收账款净值分别为1.52亿元、2.07亿元、2.56亿元、2.95亿元、2.89亿元;应收账款账面余额分别为1.57亿元、2.14亿元、2.64亿元、3.11亿元、3.04亿元;2015年至2018年1-6月逾期应收账款133.52万元、651.39万元、285.45万元、302.75万元。

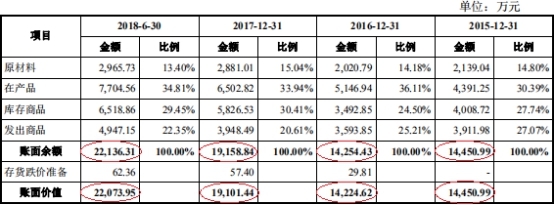

祥鑫科技2014年至2018年1-6月存货账面价值分别为9845.19万元、1.45亿元、1.42亿元、1.91亿元、2.21亿元,账面余额分别为9845.19万元、1.45亿元、1.43亿元、1.92亿元、2.21亿元。

祥鑫科技2014年至2018年1-6月主营业务毛利率分别为23.38%、22.29%、22.96%、24.98%、25.95%。其中,精密冲压模具毛利率分别为31.05%、32.17%、36.78%、40.74%、42.46%;金属结构件毛利率分别为20.14%、19.58%、19.38%、20.37%、19.42%。

祥鑫科技2014年至2018年1-6月研发费用分别为2995.84万元、2947.69万元、3421.05万元、4316.01万元、2011.01万元;占营业收入比例分别为4.11%、3.41%、2.95%、3.05%、2.76%。

据媒体报道,祥鑫科技存在多家客户身兼供应商情况,且公司某供应商曾与公司共用同一个地址。

据长江商报报道,祥鑫科技存在客户与供应商重合问题。2017年,广州今仙电机、武汉今仙电机、广州安道拓汽车座椅、南京威迩德、佛吉亚上海等既是客户又是供应商。其中,广州安道拓一直是祥鑫科技第一大客户。公司解释称,对同一客户既有销售又有采购具有合理性,且是正常的市场行为,价格公允,不会使公司处于不利竞争地位。

一投行人士表示,一般而言,客户与供应商重合,极易产生交易价格有失公允问题,尤其是IPO企业,可能会存在为追求上市做大业绩而与相关方进行利益安排。

据中国企业报,招股说明书显示,东莞市昊诚自动化设备有限公司是祥鑫科技2015年的第三大供应商,然而工商资料却显示,东莞市昊诚自动化设备有限公司的办公地址东莞市长安镇上沙社区第四工业区第二路第一栋正属于祥鑫科技的厂区范围内。

中国经济网记者查询天眼查信息发现,2016年12日25日,东莞市昊诚自动化设备有限公司进行了一次住所/经营场所变更,变更后为东莞市长安镇上沙社区荣富路27号第三栋。在变更之前,东莞市昊诚自动化设备有限公司办公地址确为东莞市长安镇上沙社区第四工业区第二路第一栋。

而祥鑫科技主要生产基地也恰恰位于东莞市长安镇上沙社区。中国经济网记者在卓博人才网看到,祥鑫科技招聘技工的工作地址,也是广东东莞长安镇上沙第四工业区第二路第一栋。

中国经济网记者就相关问题采访祥鑫科技,截至发稿,采访邮件暂未收到回复。

主营精密冲压模具和金属结构件

祥鑫科技是专业从事精密冲压模具和金属结构件研发、生产和销售的企业,拥有先进的模具制造技术和精密冲压技术,主要为汽车、通信、办公及电子设备等行业客户提供精密冲压模具和金属结构件。

祥鑫科技控股股东、实际控制人为陈荣、谢祥娃夫妇,二人均为中国国籍,无境外永久居留权。截至2019年1月8日招股书签署日,陈荣直接持有祥鑫科技33.80%的股份、谢祥娃直接持有公司25.92%的股份,合计持有公司59.72%的股份。同时,陈荣持有崇辉投资45.94%的合伙份额,崇辉投资持有公司3.61%的股份;谢祥娃持有昌辉投资47.76%的合伙份额,昌辉投资持有公司3.28%的股份。陈荣、谢祥娃夫妇直接及间接拥有公司62.94%的权益。

祥鑫科技此次拟在深交所发行股份不超过3768万股,保荐机构为国信证券。祥鑫科技此次拟募集资金9.89亿元,扣除发行费用后,拟投资于以下项目:

1.大型精密汽车模具及汽车部件生产基地建设项目,使用募集资金金额5.16亿元;2.汽车部件常熟生产基地二期扩建项目,使用募集资金金额3.69亿元;3.广州研发中心建设项目,使用募集资金金额1.04亿元。

2018年上半年营业收入7.28亿元 净利润7362.61万元

招股书显示,祥鑫科技2014年至2018年1-6月营业收入分别为7.29亿元、8.65亿元、11.58亿元、14.17亿元、7.28亿元;归属于母公司所有者的净利润分别为7076.83万元、8297.47万元、1.17亿元、1.39亿元、7362.61万元。

祥鑫科技2014年至2018年1-6月营业收入中,主营业务收入分别为7.29亿元、8.64亿元、11.55亿元、14.13亿元、7.26亿元。

经营活动现金流净额长期波动

祥鑫科技总共发布过4版招股书,最早一份于2015年6月23日报送,中国经济网记者查询祥鑫科技各版招股书发现,公司经营活动产生的现金流量净额长期波动。

数据显示,2012年至2018年1-6月,祥鑫科技经营活动产生的现金流量净额分别为6056.23万元、1391.33万元、3819.43万元、1.48亿元、1.56亿元、1.15亿元、727.65万元;同期净利润分别为4272.04万元、5748.31万元、7076.83万元、8297.47万元、1.17亿元、1.39亿元、7362.61万元。

此外,中国经济网记者根据祥鑫科技披露数据计算,祥鑫科技经营活动现金流净额在2013年、2017年两年与公司营业收入、净利润增长趋势背离。

祥鑫科技2013年至2017年经营活动现金流净额变动幅度分别为-77.03%、174.52%、286.58%、5.51%、-25.94%。

祥鑫科技2013年至2017年营业收入增幅分别为50.41%、30.02%、18.62%、33.83%、22.36%;净利润增幅分别为34.56%、23.11%、17.25%、40.51%、19.28%。

2018年上半年资产总额12亿元 两版招股书数据存差异

祥鑫科技2014年至2018年1-6月资产总额分别为6.10亿元、7.87亿元、10.05亿元、12.19亿元、12.23亿元。其中,流动资产合计为3.92亿元、5.19亿元、6.99亿元、7.51亿元、7.43亿元,非流动资产合计分别为2.18亿元、2.68亿元、3.05亿元、4.69亿元、4.80亿元。

值得注意的是,祥鑫科技2019年1月报送招股书与其2017年3月报送招股书中,2015年、2016年两年的流动资产合计与非流动资产合计存在差异。

祥鑫科技2019年1月报送招股书中,2015年、2016年流动资产合计分别为5.19亿元、6.99亿元,非流动资产合计分别为2.68亿元、3.05亿元。

祥鑫科技2017年3月报送招股书中,2015年、2016年流动资产合计分别为5.25亿元、7.04亿元,非流动资产合计分别为2.62亿元、3.01亿元。

2018年上半年负债总额5亿元

祥鑫科技2014年至2018年1-6月负债总额分别为2.31亿元、3.70亿元、4.71亿元、5.81亿元、5.11亿元。其中,流动负债合计分别为 2.29亿元、3.69亿元、4.70亿元、5.78亿元、5.07亿元;非流动负债合计分别为154.16万元、150.78万元、147.62万元、307.93万元、341.54万元。

祥鑫科技表示,随着业务规模的扩大,负债总额呈上升趋势。流动负债占负债总额的比重超过99%,主要由短期借款、应付票据、应付账款及预收账款构成。

其中,2017年、2018年1-6月短期借款分别为1500.00万元、3000.00万元,占负债总额比例分别为2.58%、5.87%。

2018年上半年应收账款余额3亿元

祥鑫科技2014年至2018年1-6月应收账款净值分别为1.52亿元、2.07亿元、2.56亿元、2.95亿元、2.89亿元,占营业收入比例分别为20.87%、23.91%、22.07%、20.82%、39.66%。

祥鑫科技2014年至2018年1-6月应收账款账面余额分别为1.57亿元、2.14亿元、2.64亿元、3.11亿元、3.04亿元。其中,一年以内应收账款余额分别为1.56亿元、2.10亿元、2.62亿元、3.11亿元、3.04亿元。

祥鑫科技2015年至2018年1-6月逾期应收账款133.52万元、651.39万元、285.45万元、302.75万元。

2018年上半年存货余额2亿元

祥鑫科技2014年至2018年1-6月存货账面价值分别为9845.19万元、1.45亿元、1.42亿元、1.91亿元、2.21亿元,账面余额分别为9845.19万元、1.45亿元、1.43亿元、1.92亿元、2.21亿元。

祥鑫科技表示,2018年6月末公司存货账面余额较2017年末增加2977.46万元,增幅为15.54%,主要原因为公司新客户和在手订单持续增加,发出商品及产成品有所增加;常熟祥鑫2017年下半年开始独立生产模具产品,承接的模具订单逐步增多,2018年6月期末模具在产品金额快速增长;天津祥鑫开始扩大生产,2018年6月末各项存货明细项目均较上年末有所增加。

2017年末,祥鑫科技存货账面余额较上年末增加4904.41万元,增幅为34.41%,主要原因为公司营业收入同比增长22.36%,业务规模的扩大导致存货余额相应地增长;常熟祥鑫的产能从2017年起开始逐步释放,导致其原材料、半成品和产成品的期末库存有较大幅度的增长;公司主要客户广州安道拓、佛吉亚的订单需求大幅度增长,为了应对客户不断增长的需求和保证客户的供货速度,公司原材料和产成品的备货量有所增长;公司承接的汽车模具订单不断增加,导致在制模具存货金额有所增加。

2018年上半年毛利率25.95% 精密冲压模具毛利率高于行业均值

祥鑫科技2014年至2018年1-6月主营业务毛利率分别为23.38%、22.29%、22.96%、24.98%、25.95%。其中,精密冲压模具毛利率分别为31.05%、32.17%、36.78%、40.74%、42.46%;金属结构件毛利率分别为20.14%、19.58%、19.38%、20.37%、19.42%。

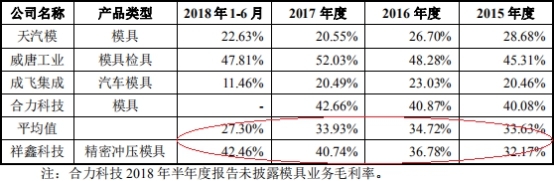

2015年至2018年1-6月同行业可比公司模具产品平均毛利率分别为33.63%、34.72%、33.93%、27.30%;其中,天汽模模具毛利率分别为28.68%、26.70%、 20.55%、22.63%;威唐工业模具检具毛利率分别为45.31%、48.28%、52.03%、47.81%;成飞集成汽车模具毛利率分别为20.46%、23.03%、20.49%、11.46%;合力科技模具2015年至2017年毛利率分别为40.08%、40.87%、42.66%。

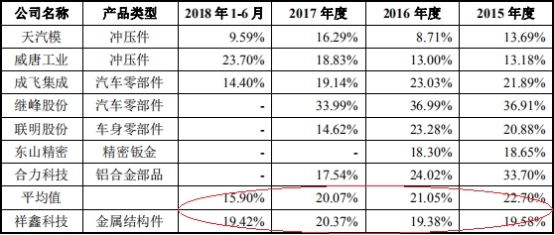

2015年至2018年1-6月同行业可比公司金属结构件产品平均毛利率分别为22.70%、21.05%、20.07%、15.90%;其中,天汽模冲压件毛利率分别为13.69%、8.71%、16.29%、9.59%;威唐工业冲压件毛利率分别为13.18%、13.00%、18.83%、23.70%;成飞集成汽车零部件毛利率分别为21.89%、23.03%、19.14%、14.40%;继峰股份汽车零部件2015年至2017年毛利率分别为36.91%、36.99%、33.99%;联明股份车身零部件2015年至2017年毛利率分别为20.88%、23.28%、14.62%;东山精密精密钣金2015年、2016年毛利率分别为18.65%、18.30%;合力科技铝合金部品2015年至2017年毛利率分别为33.70%、24.02%、17.54%。

2018年上半年研发费用2011万元 研发费用率低于行业均值

祥鑫科技2014年至2018年1-6月研发费用分别为2995.84万元、2947.69万元、3421.05万元、4316.01万元、2011.01万元;占营业收入比例分别为4.11%、3.41%、2.95%、3.05%、2.76%。

祥鑫科技2015年至2018年1-6月研发费用中,物料消耗费用分别为1971.39万元、2094.95万元、2667.91万元、959.00万元;职工薪酬费用分别为451.32万元、708.76万元、848.99万元、744.44万元。

祥鑫科技2015年至2018年1-6月研发费用率分别为3.41%、2.95%、3.05%、2.76%,同期行业可比公司均值分别为3.42%、2.82%、3.67%、3.93%。

多家客户身兼供应商

据长江商报,在祥鑫科技的客户体系中,拥有安道拓、法雷奥等全球知名汽车零部件企业,公司还成为广汽集团、一汽大众、蔚来汽车等知名整车厂商供应商。在通信设备及办公、电子设备领域,拥有华为、中兴及东芝等全球知名厂商客户。

不过,祥鑫科技存在客户与供应商重合问题。2017年,广州今仙电机、武汉今仙电机、广州安道拓汽车座椅、南京威迩德、佛吉亚上海等既是客户又是供应商。其中,广州安道拓一直是祥鑫科技第一大客户。

2017年,公司合计向这5家公司销售2亿元,占当年销售收入的14.14%,向这5家公司采购5240.32万元,占比为6.07%。去年上半年,向这5家公司销售7878.24万元,采购2189.74万元。

一投行人士向长江商报记者表示,一般而言,客户与供应商重合,极易产生交易价格有失公允问题,尤其是IPO企业,可能会存在为追求上市做大业绩而与相关方进行利益安排。

对于上述现象,公司解释称,对同一客户既有销售又有采购具有合理性,且是正常的市场行为,价格公允,不会使公司处于不利竞争地位。

与某供应商曾同一厂址

据中国企业报,招股说明书显示,东莞市昊诚自动化设备有限公司是祥鑫科技2015年的第三大供应商,当年采购额2253.26万元,占总采购额4.05%。

然而工商资料却显示,东莞市昊诚自动化设备有限公司的办公地址东莞市长安镇上沙社区第四工业区第二路第一栋正属于祥鑫科技的厂区范围内。

中国经济网记者查询天眼查信息发现,东莞市昊诚自动化设备有限公司2016年12日25日,东莞市昊诚自动化设备有限公司进行了一次住所/经营场所变更,变更后为东莞市长安镇上沙社区荣富路27号第三栋。

募投项目市场萎缩

据国际金融报,祥鑫科技是专业从事精密冲压模具和金属结构研发、生产和销售的企业,为汽车、通信、办公及电子设备等行业客户提供精密冲压模具和金属结构件。

祥鑫科技此次欲募集98934.09万元,其中51631.15万元用于大型精密汽车模具及汽车部件生产基地建设项目,36915.39万元用于汽车部件常熟生产基地二期扩建项目。

也就是说,此次祥鑫科技欲募集的资金中有近90%的资金用于扩产。

IPO日报发现,祥鑫科技的两大主营业务分别为及精密冲压模具和金属结构件,2015年-2017年和2018年1-6月,精密冲压模具的产能利用率分别为100.12%、95.74%、105.91%和104.18%;金属结构件的产能利用率分别为98.85%、102.35%、102.9%和93.58%。

对此,祥鑫科技表示,公司产能利用率持续处于饱和状态,公司已处于满负荷运转状态。在此情况下,公司被迫放缓市场开拓脚步,产能瓶颈已成为制约公司发展的一个重要因素。募集资金投资项目实施以后,公司产能将得到有效扩充,供货能力大大增强。

虽然祥鑫科技理想丰满,但现实有点骨感。

就拿祥鑫科技的主营业务之一模具来说,招股说明书显示,我国模具制造行业主营业务收入从2005年的409亿元上升至2014年的2474.19亿元,年复合增长率达到了22.14%。

然而,祥鑫科技只披露2014年以前模具制造行业的数据,之后的数据却并未披露。

IPO日报通过查询Wind发现,模具制造行业的主营业务收入已开始下降。

Wind显示,2017年模具制造行业的主营业务收入为2966.24亿元,同比上升了4.04%;而到了2018年,模具制造行业的主营业务收入为2718.68亿元,其行业增长速度不仅没增,反而同比下降了8.35%。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。